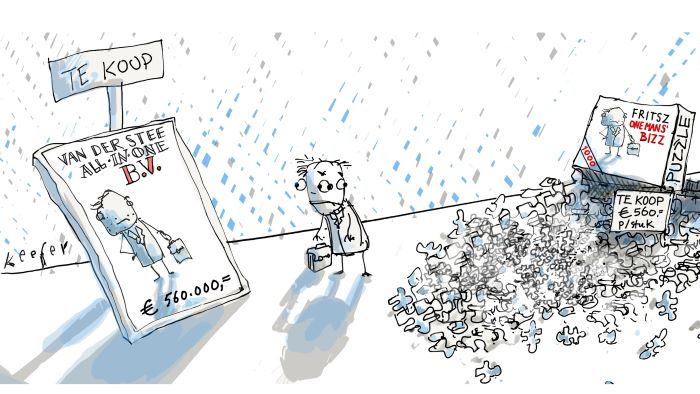

Voor ondernemers die hun IB-onderneming willen overdragen aan een ander, kan het interessant zijn om de onderneming onder te brengen in een B.V.-structuur. De overdracht van een B.V. is vaak eenvoudiger dan de overdracht van een eenmanszaak. Bovendien zijn bij een B.V.-structuur bijzondere vormen van overdracht mogelijk die niet openstaan voor IB-ondernemingen.

Civielrechtelijke aspecten overdracht IB-onderneming

Een belangrijk probleem bij de overdracht van een IB-onderneming is dat civielrechtelijk zo’n onderneming geen goed is dat men kan overdragen. In plaats van de overdracht van de onderneming in zijn geheel moet de ondernemer in principe alle vermogensbestanddelen overdragen. Als onroerende zaken deel uitmaken van het ondernemingsvermogen, moet de verandering van eigenaar worden opgenomen in het kadaster. De levering van een IB-onderneming kan daarom nogal omslachtig zijn.

Werknemers in de IB-onderneming

Bij de overgang van een onderneming neemt de overnemer ook de rechten en verplichtingen over die voortvloeien uit de arbeidsovereenkomsten met de werknemers van de onderneming. Overigens is de oude werkgever nog gedurende een jaar na de overgang hoofdelijk verbonden voor de nakoming van de verplichtingen uit de arbeidsovereenkomst. Tenminste, als en voor zover het gaat om verplichtingen die zijn ontstaan vóór de overdracht. Deze hoofdelijke verbondenheid van de overnemer doet trouwens niets af aan de verbondenheid van de verkrijger.

Overdracht IB-onderneming voor de btw

De overdracht van een onderneming heeft geen gevolgen voor de omzetbelasting. De Belastingdienst ziet zo’n overdracht namelijk in principe niet als de levering van een goed of het verrichten van een dienst. Daarbij geldt als uitgangspunt dat de overnemer in de plaats treedt van de overdrager.

Ruisende of geruisloze doorschuiving

De overdracht van een IB-onderneming aan een ander is een staking door de overdrager. In beginsel is de behaalde stakingswinst of het stakingsverlies belast respectievelijk aftrekbaar. Onder voorwaarden kan een geruisloze doorschuiving plaatsvinden. Bij de overdrager vindt dan geen fiscale afrekening plaats, maar de overnemer moet doorgaan met de fiscale boekwaarden. Tenzij de partner van de ondernemer het bedrijf overneemt, is een oudedagsreserve niet door te schuiven.

Civielrechtelijke aspecten overdracht aandelen

De verkoop van aandelen is relatief eenvoudig. Tenzij de B.V. een blokkeringsregeling kent, zijn de aandelen in principe vrij verhandelbaar. De B.V. blijft de eigendom van haar vermogensbestanddelen houden. Dat betekent bijvoorbeeld ook dat men de onroerende zaken niet op een nieuwe naam in het kadaster hoeft te zetten. Maar dat wil niet zeggen dat de overdracht van aandelen is vrijgesteld van overdrachtsbelasting. Aandelen in een rechtspersoon tellen voor deze belasting immers ook als onroerende zaken als:

- de bezittingen van dat lichaam op het tijdstip van de verkrijging of op enig moment in het voorafgaande jaar voor meer dan 50% bestonden uit onroerende zaken;

- minstens 30% van de bezittingen heeft bestaan uit onroerende zaken die in Nederland liggen; en

- de onroerende zaken zijn of waren op dat tijdstip voor minstens 70% dienstbaar aan het verkrijgen, vervreemden of exploiteren van die onroerende zaken.

Vervreemding aanmerkelijk belang

De overdracht van een aanmerkelijk belang aan aandelen leidt in principe tot een belast vervreemdingsvoordeel uit aanmerkelijk belang. Bij schenking is overigens een geruisloze doorschuiving mogelijk. Bij de B.V.-vorm maken dga’s echter vaak gebruik van een holdingstructuur. In deze situatie kan de holding de aandelen in haar werkmaatschappij verkopen zonder dat fiscus belasting heft bij de dga. Voor de holding zelf zal een resultaat op de verkoop van de aandelen in beginsel vallen onder de deelnemingsvrijstelling. Maar let op als een holding de deelneming in haar werkmaatschappij verkoopt tegen een onzakelijk lage prijs. De Belastingdienst kan dan het verschil tussen de zakelijke en de overeengekomen waarde aanmerken als een verkapte dividenduitkering. Vervolgens wordt de dga geacht dit voordeel te hebben geschonken aan de overnemer.

Fusies

Een belang in een B.V. is ook te verkrijgen met toepassing van een aandelenfusie of een juridische fusie. De overdrager krijgt dan wel aandelen in een (nieuwe) vennootschap. Dat kan echter goed uitpakken als de overdrager op de een of andere manier toch verbonden wil blijven met het bedrijf. In eerste instantie behaalt een dga met zijn deelname aan een fusie eveneens een belast vervreemdingsresultaat. Voor aandelenfusies en juridische fusies bestaan echter fiscale faciliteiten om de heffing van de verschuldigde belasting uit te stellen.

Certificering

Als een onderneming via een B.V. wordt gedreven, kan de dga ook ervoor kiezen om te certificeren. De aandelen en zeggenschap in de B.V. belanden vervolgens bij een stichting administratiekantoor. De economische eigendom belandt dan bij de certificaathouders. Vervolgens kan de voormalige aandeelhouder de certificaten overdragen aan een ander. Stel bijvoorbeeld dat de dga kinderen heeft die de bedrijfsvoering niet gaan overnemen. Wil de dga dat die kinderen toch economische voordelen uit het bedrijf ontvangen? Dan kan hij de certificaten aan hen overdragen.

Wet: art. 7:3 en 7:663 BW, art. 3.8, 4.19 en art. 4.39c Wet IB 2001, art. 37d Wet OB 1968, art. 4 WBRV en art. 13 Wet Vpb 1969

Uitgelicht: Eenmanszaak of BV

Vanuit een praktische en wetenschappelijke invalshoek behandelt Taxence het laatste nieuws op het gebied van Eenmanszaak of BV. U leest prikkelende blogs en opinies, vaktechnische commentaren en inspirerende artikelen waarmee we de complexe regelgeving voor u inzichtelijk maken. Daarnaast bieden we u gratis diverse hulpmiddelen als rekentools, modelcontracten en stroomschema’s.

Nieuwsgierig? Neem een kijkje op www.taxence.nl/eenmanszaakofbv

Geef een reactie