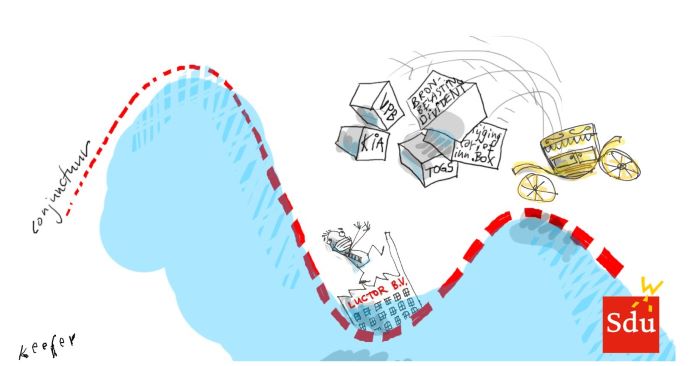

Op Prinsjesdag zal de staatssecretaris van Financiën naar verwachting onder meer een aantal nieuwe fiscale maatregelen met betrekking tot de winstbelastingen presenteren. Een beknopt overzicht van deze verwachte wijzigingen.

Verduidelijking berekening KIA

Over de berekening van de kleinschaligheidsinvesteringsaftrek (KIA) zijn diverse rechtszaken geweest. Deze rechtszaken zagen vooral op samenwerkingsverbanden tussen ondernemers. Sommige van deze ondernemers hadden bovendien buitenvennootschappelijk ondernemingsvermogen. Dit jaar heeft de Hoge Raad meer duidelijkheid gegeven over hoe men in zulke gevallen de wettekst moet uitleggen. Zie: ‘Hoge Raad: KIA in principe onder vennoten verdelen’. Het kabinet heeft laten weten dat het in het pakket Belastingplan 2021 meer duidelijkheid wil geven over de KIA. Vermoedelijk heeft dit te maken met de eerdergenoemde rechtszaken.

Belastingvrijstelling TOGS

De regeling ‘Tegemoetkoming Ondernemers Getroffen Sectoren COVID-19’ (TOGS) stond van 27 maart 2020 tot en met 26 juni 2020 open voor bepaalde ondernemers. Namelijk ondernemers die directe schade ondervonden van de coronamaatregelen. Deze ondernemers konden een eenmalige tegemoetkoming van € 4.000 ontvangen om hun vaste lasten te betalen. Het ging daarbij om een nettobedrag, want de TOGS-uitkering was vrijgesteld van winstbelasting. Deze vrijstelling moet nog wel in een wet worden opgenomen. Het kabinet is van plan dat te doen in het pakket Belastingplan 2021.

Stijging effectief tarief innovatiebox

Het kabinet wil de regeling van de innovatiebox versoberen. Nu zijn de voordelen uit immateriële activa in de innovatiebox in beginsel nog belast tegen een effectief tarief van 7%. Het kabinet wil dit effectieve tarief verhogen naar 9%.

Verduidelijking voor hybridemismatchmaatregelen

Sinds 1 januari 2020 zijn betalingen aan hybride lichamen onder voorwaarden niet aftrekbaar. Deze bepaling is bedoeld om te voorkomen dat een betaling in het ene land aftrekbaar is, terwijl de ontvangst in het buitenland onbelast is. Of om te voorkomen dat dezelfde betaling meer dan een keer wordt afgetrokken. Deze zogenoemde hybride mismatchbepaling kan in bepaalde gevallen samenvallen met de renteaftrekbeperking tegen grondslaguitholling. Het kabinet zal verduidelijken wat men moet doen als een rentebetaling onder beide regelingen valt. Deze verduidelijking zal men waarschijnlijk aantreffen in het pakket Belastingplan 2021.

Aanscherping renteaftrekbeperking

Het ministerie van Financiën heeft al laten doorschemeren dat het pakket Belastingplan 2021 waarschijnlijk een verscherping van de renteaftrekbeperking zal bevatten. Nu kent de belastingwet diverse renteaftrekbeperkingen. In een reactie op een artikel over private equity stelt de staatssecretaris van Financiën dat de Adviescommissie belastingheffing van multinationals ook aandacht besteedt aan renteaftrekbeperkingen. In dat kader komt bijvoorbeeld het verder aanscherpen van de eaningsstrippingmaatregel aan de orde. Zo zou de renteaftrek kunnen dalen van 30% naar 25%. Maar een aanscherping van de renteaftrekbeperking gericht tegen de winstdrainage is eveneens mogelijk. Het kabinet zal in ieder geval de aanbevelingen van de Adviescommissie bestuderen. De staatssecretaris verwacht dat het kabinet deze zomer met een beleidsreactie komt.

Coronareserve

De Staatssecretaris van Financiën wil vennootschapsbelastingplichtige lichamen de mogelijkheden geven om hun coronagerelateerd verlies uit 2020 versneld te laten verrekenen met hun winst uit 2019. Dit bereikt hij door de zogeheten coronareserve in te voeren. Dotering aan de coronareserve is onder voorwaarden mogelijk in het boekjaar 2019. Voor meer details over de coronareserve, zie: ‘Voldoe aan voorwaarden voor coronareserve’. De coronareserve moet nog wel een wettelijke basis krijgen. De staatssecretaris wil dit regelen in de wetsvoorstellen die hij op Prinsjesdag 2020 zal presenteren.

Tariefswijziging

In de Wet bedrijfsleven 2019 was al een verlaging van het tarief van de vennootschapsbelasting opgenomen. De tarieven in de eerste en tweede schijf dalen per 1 januari 2021 dan van 16,5% en 25% naar 15% respectievelijk 21,7% Groen Links is echter tegen de daling van het hoge tarief en kan – bijvoorbeeld rond Prinsjesdag 2020 – met voorstel voor een spoedwet komen.

Versobering liquidatieverliesregeling

Het voorstel om de liquidatieverliesregeling (LVR) en de stakingsverliesregeling aan te scherpen dateert al van 2019. Zo zal de verliesaftrek maximaal drie jaar na de staking van de materiële onderneming van de te liquideren vennootschap moeten plaatsvinden. Nu is de aftrek in principe afhankelijk van het te beïnvloeden moment van ontbinding. Bovendien zal aftrek alleen nog maar mogelijk zijn bij liquidatie of staking van lichamen/ondernemingen binnen de EU en EER. Ten slotte moet het gaan om de liquidatie van een lichaam waarin men meer dan 50% houdt. Deze beperkingen zullen echter pas gelden vanaf een drempel van € 5 miljoen. Het kabinet liet al eerder weten deze maatregelen te willen verwerken in het pakket Belastingplan 2021.

Afschaffen betalingskorting VPB

Al eerder had het kabinet het voornemen om de betalingskorting af te schaffen voor de vennootschapsbelasting. Omdat andere plannen voorrang hadden, is dit voornemen niet uitgevoerd. Daarom wil het kabinet in verband met de begroting 2021 zoeken naar een alternatieve invulling van deze maatregel. Het kabinet wil de Kamer daarover op Prinsjesdag 2020 informeren.

Klimaatreserve voor landbouwers?

Het landbouwbedrijfsleven heeft het kabinet laten weten te hopen op de invoering van een klimaatreserve voor landbouwers. Deze reserve moet landbouwers in staat stellen om winsten fiscaal gefaciliteerd weg te zetten en weer te gebruiken in geval van een calamiteit. Het kabinet moet nog bezien of, en zo ja, hoe zo’n fiscale faciliteit in het Nederlandse fiscale stelsel zou passen. Misschien dat een van de wetsvoorstellen van Prinsjesdag 2020 een klimaatreserve voor landbouwers bevat.

Bronbelasting op dividend?

De Notitie Fiscaal Verdragsbeleid van 29 mei 2020 maakt melding van het voorgenomen beleid bij heronderhandelingen over belastingverdragen. De Staatssecretaris van Financiën wil een bronheffing op dividenden aan laagbelastende verdragslanden ook in deelnemingssituaties mogelijk maken. Mogelijk komt het tot een integratie van de dividendbelasting met een conditionele bronbelasting op dividenden naar laagbelastende staten. Overigens meent de staatssecretaris dat bij reële (zakelijke) situaties minder of geen bronstaatheffing gepast kan zijn. Zelfs bij laagbelastende staten. Voor zulke reële situaties zijn verschillende opties denkbaar voor een gereduceerd tarief of eventueel een exclusieve woonstaatheffing. De details van deze bronbelasting kunnen per land verschillen. Misschien dat op Prinsjesdag 2020 de staatssecretaris met meer concrete plannen komt.

Wet: art. 10a, 12b, 12aa, 13d, 15b en 22 Wet VPB 1969 en art. 27a IW 1990

Bronnen: Ministerie van Financiën 3 maart 2020, nr. 2020Z00103, Ministerie van Financiën 15 april 2020 Aanbiedingsbrief advies ‘Op weg naar balans in de vennootschapsbelasting’, Ministerie van Financiën 19 mei 2020, nr. 2020-0000076429, Ministerie van Financiën 29 mei 2020, nr. 2020-0000091889, Ministerie van Financiën 12 juni 2020, nr. 2020-0000107679, Ministerie van Financiën 2 juli 2020, nr. 2020-0000117382

Op de hoogte van alle besparingskansen?

Hoe laat ú aan uw cliënten zien dat u altijd op de hoogte bent van de laatste ontwikkelingen en nieuwe besparingskansen? Met de Prinsjesdagspecial Belastingplan 2021 heeft u een compleet overzicht in handen, geschreven in de taal van uw klant. U ontvangt de special al op de avond van Prinsjesdag. Tip van de redactie: pas de special aan in uw eigen huisstijl en zet ‘m meteen door in het kader van relatiemarketing!

> Prinsjesdag 2020: verwachte wijzigingen voor loonheffingen

> Prinsjesdag 2020: verwachte wijzigingen rond de auto

> Prinsjesdag 2020: verwachte wijzigingen voor particulieren

Geef een reactie